Storskogens vd och medgrundare Daniel Kaplan pressas av bolagets fallande aktiekurs och har därför valt att strukturera om sitt banklån. En del i detta är att ett så kallat equity collar-arrangemang har gjorts. På Twitter ställde Misswee frågan om någon kunde förklara detta arrangemang och Tom Dinkelspiel gav ett enkelt svar:

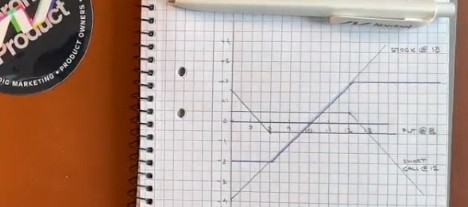

För att långivaren inte vill ta risk på ned sidan vill de att låntagaren köper säljoptioner. Kostnaden för det är ganska stor och det finansierar låntagaren genom att ställa ut (sälja) köpoptioner med ett något högre lösenpris.

Följande: aktien står i 10, du köper ett skydd (säljoption) på lösen 8, dvs du kan förlora max 2 kr. För det betalar du 0,5 kr. För att finansiera ställer du ut köpoption på lösen 12 och erhålller 0,5 kr. Banken får skydd under 8 men du lämnar ifrån dig uppsida över 12.

Och vill du se exemplet visuellt så ryckte Nordnets vice vd Rasmus Järborg ut med penna och linjal i en kort video.

Jag brukar behöva rita upp det för att förstå payoffen. Med ordförande @tomohman :s siffror ovan som exempel: pic.twitter.com/4bcnuugpbA

— Rasmus Järborg (@RJarborg) October 15, 2022